Kion Group segna un -40% in 1 settimana dopo il profit Warning: trappola o opportunità?

Kion Group, il secondo produttore mondiale di carrelli elevatori (e non solo) ha subito una forte variazione negativa di circa il 40% dopo il profit warning.

Se estendiamo il grafico del titolo invece possiamo constatare che la società ha perso circa l’80% del suo valore da inizio anno.

Andiamo però per gradi e cerchiamo di comprendere meglio la situazione.

Chi è Kion Group?

Il gruppo Kion nasce nel 2006 dalla scissione delle attività di produzione di carrelli elevatori e movimentazione di materiali dal gruppo Linde.

La società è un fornitore di carrelli industriali, servizi correlati e soluzioni di supply chain (gestione della catena di distribuzione).

La compagnia tedesca è attiva in oltre 100 paesi e le sue attività sono suddivise in tre segmenti diversi: camion e servizi industriali, soluzioni di supply chain e servizi aziendali.

L’offerta è molto ampia, comprendendo: carrelli elevatori, tecnologi di magazzino, carrelli controbilanciati, veicoli da rimorchio, camion automatici e camion autonomi.

La società opera attraverso 4 marchi principali: Linde, Still, Demetic e Baoli.

Kion è il secondo produttore al mondo per quanto riguarda i carrelli elevatori e il primo a livello europeo, dato da valutare con estrema attenzione data la tendenza delle quote di mercato (di questo settore) ad essere molto stabili nel tempo a causa del forte grado di personalizzazione del prodotto e per l’importanza dell’assistenza post vendita.

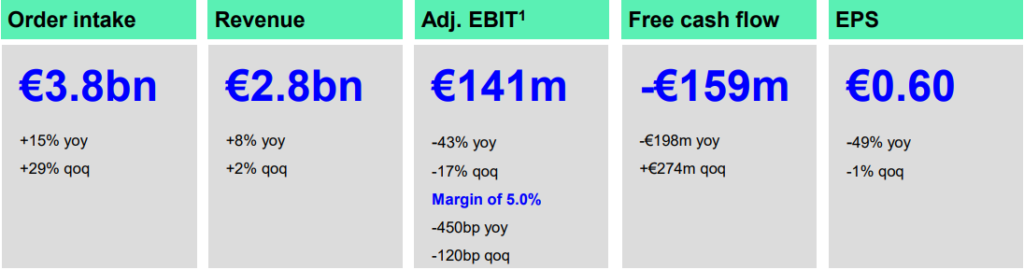

Primo semestre 2022

KION GROUP AG ha chiuso la prima metà dell’anno finanziario 2022 con una buona raccolta di ordini e ricavi.

Tuttavia, il risultato operativo del gruppo intralogistico è stato influenzato nei primi sei mesi di quest’anno dal forte aumento dei costi di materiali, energia e logistica e dalle continue interruzioni nelle catene di approvvigionamento.

Inoltre, ci sono stati più blocchi Covid, che hanno colpito in particolare la regione asiatica.

La guerra in Ucraina ha ulteriormente esacerbato la situazione nel secondo trimestre del 2022. Il gruppo KION ha già completamente interrotto tutte le consegne di prodotti in Russia e Bielorussia in entrambi i segmenti operativi nel primo trimestre, inclusa la fornitura di pezzi di ricambio e servizi correlati.

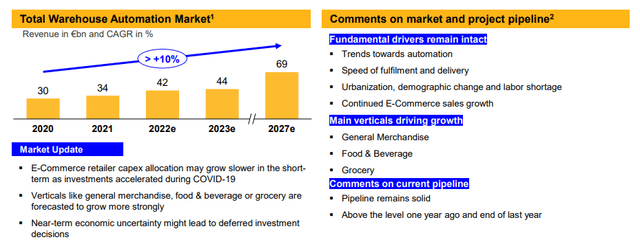

Nella prima metà del 2022, l’acquisizione di ordini del Gruppo KION è aumentata del 13,1% a 6,655 miliardi di euro (anno precedente: 5,882 miliardi di euro). Questo livello di slancio è continuato nel secondo trimestre, anche a causa del proseguimento di forti tendenze di crescita nel settore dell’intralogistica (commercio online, urbanizzazione, cambiamento demografico e aumento delle esigenze dei clienti in termini di velocità di consegna).

Gli effetti valutari hanno avuto un impatto positivo di € 179,2 milioni sul valore degli ordini ricevuti dal Gruppo KION.

Il portafoglio ordini è ulteriormente aumentato nel secondo trimestre e ammontava a 7,941 miliardi di euro a metà anno (fine 2021: 6,658 miliardi di euro). Oltre all’elevato volume di nuovi ordini, fattori cruciali in questo caso includevano i tempi di consegna significativamente più lunghi per i carrelli industriali nel segmento Industrial Trucks & Services.

Con 5,537 miliardi di euro, il fatturato del Gruppo è stato dell’11,4% in più rispetto a metà 2021 (4,968 miliardi di euro). Come nel trimestre precedente, l’aumento dei ricavi è ancora dovuto principalmente al portafoglio ordini dell’anno precedente e allo sviluppo positivo del business dei servizi. Complessivamente, rispetto all’anno precedente, la quota dei ricavi del Gruppo provenienti dai servizi è aumentata al 40,5 per cento (anno precedente: 40,0 per cento). I ricavi del Gruppo sono stati positivamente influenzati da effetti valutari per complessivi € 190,7 milioni.

Il crollo dei margini

L’utile netto del gruppo è crollato di quasi il 50% in questi primi 6 mesi dell’anno.

Analizzando nello specifico il bilancio ho notato come la crescita dei ricavi sia andata di pari passo con la crescita delle spese generali di amministrazione e di vendita.

Quello che ha influito in maniera negativa è ovviamente l’aumento del costo del venduto.

Il totale dei costi sostenuti è aumentato del 13,5%, derivante dal 16,7 % dal costo del venduto e da un +8,8% delle spese generali, amministrazione e di vendita.

Questa situazione potrebbe ovviamente perdurare nei prossimi mesi e “troncare” i nuovi ordini e quindi peggiorare la situazione margini (che è comunque sostenuta dai nuovi ricavi).

Aspetti positivi e possibili evoluzioni del business

KION è un’azienda molto matura con sinergie già sviluppate e capacità di soluzioni chiavi in mano, con 2.100 sedi di vendita e assistenza in un mercato di 100 paesi. I suoi ricavi sono molto incentrati sull’EMEA, con solo il 27% nelle Americhe e l’11% in APAC, lasciando ampio spazio all’espansione industriale.

L’azienda dispone di oltre 8.000 sistemi installati in esecuzione presso le sedi dei clienti e dispone attualmente di 1.600.000 camion in funzione sul campo.

Inoltre, ha una suddivisione delle vendite e dei servizi molto interessante, con il 41% delle entrate dell’azienda orientato ai servizi.

L’azienda ha applicato una strategia di crescita 2027E basata su una serie di leve, tra cui, a titolo esemplificativo:

- Ampliare le capacità di produzione in Polonia e Cina

- Ampliare la gamma di prodotti

- Ampliamento delle capacità di vendita in NA/CH

- Nuova generazione di camion, compresi i camion connessi

- Ampliare le offerte di automazione mobile, con il software come fattore di differenziazione.

- Ingenti impegni di ricerca e sviluppo nei settori dell’energia, del digitale e dell’automazione, con le tecnologie delle celle a combustibile e l’IA

- Adattare i costi indiretti, aumentare la flessibilità e ottimizzare la capacità produttiva.

La situazione del business di KION è solida.

Essa beneficia delle tendenze strutturali e dei fattori trainanti della domanda come dati demografici e soluzioni sostenibili, è in una buona posizione per crescere a causa dell’aumento della domanda nella movimentazione dei materiali e degli investimenti in nuove tecnologie. È già nel campo dell’ESG sostenibile con i suoi contributi di servizi e soluzioni e spinge per l’efficienza energetica.

Nonostante ci sia una situazione pessima dal punto di vista macro e geopolitico, nel complesso, gli obiettivi di crescita e le aspettative del mercato a lungo termine sono sostanzialmente intatte.

Il 2Q22 lo ha confermato, nonostante sia stato fortemente influenzato dalla situazione macro.

L’EPS è sceso di quasi il 50% e la società ha chiarito che quest’anno verranno pubblicate nuove prospettive.

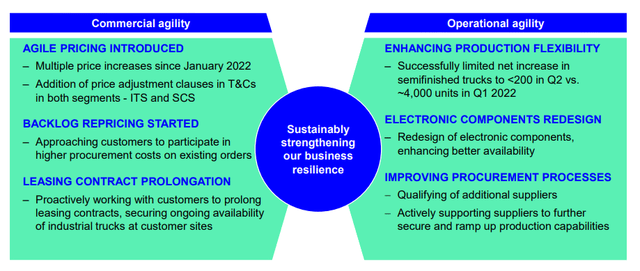

I problemi principali sono come ci si potrebbe aspettare: inflazione, approvvigionamento e input, nonché sfide della catena di approvvigionamento. L’azienda sta affrontando tutti questi problemi.

Nonostante i problemi, la società ha registrato un aumento della quota di mercato all’inizio del 2022 e, nonostante il rallentamento dello slancio nel 2° trimestre 22, questo sviluppo complessivo non è ancora cambiato del tutto, con guadagni di quota di mercato quasi a due cifre nelle Americhe e una solida acquisizione di ordini almeno per le Americhe .

L’attuale portafoglio ordini della società garantisce più di un anno di nuovi ricavi commerciali e potrebbe essere di per sé sufficiente a garantire la società per il periodo 2023-2024E.

Inoltre, la pipeline per il segmento a più alto margine della società rimane molto interessante.

Perché qualunque cosa faccia il mondo, questi sono servizi e “cose” di cui il mondo ha bisogno.

I driver strutturali della domanda per il segmento SCS sono completamente intatti e i margini EBIT non sono nemmeno scesi al di sotto del 7% per il 2Q22.

Le variazioni del margine YoY sono ancora enormi, ma questo si normalizzerà una volta che le catene di approvvigionamento si normalizzeranno a loro volta. Ovviamente riuscire a stabilire il lasso temporale nel quale questo possa avvenire è complesso: ci troviamo all’interno di una crisi economica di ampio spettro che ha colpito e colpisce tutt’ora svariati segmenti dell’economia.

Nel mio prossimo focus azioni (il mio piccolo servizio di analisi mensile) andrò a ricalcolare con precisione il valore intrinseco del titolo.

Ma dal mio punto di vista la valutazione attuale di 2,7 miliardi di euro sconta un perdurare della situazione ed è accentuata anche dal livello debitorio (non a livelli eccessivi).

Se la società reggerà la situazione e troverà delle modalità di taglio dei costi e di ottimizzazione del business il mercato potrebbe rivalutare il business e la società.

Ci tengo a precisare che questa non è una sollecitazione all’acquisto!

Lascia un commento