Movimentare il circolante per autofinanziarsi?

Come sempre oltre al mio lavoro e al blog (con il nuovo servizio creato in questo 2019) porto avanti degli studi in svariati cambi: analisi societaria, analisi di bilancio (sempre più approfondita), metodi di valutazione azionaria e altri strumenti finanziari (questa estate mi sono dedicato al campo obbligazionario).

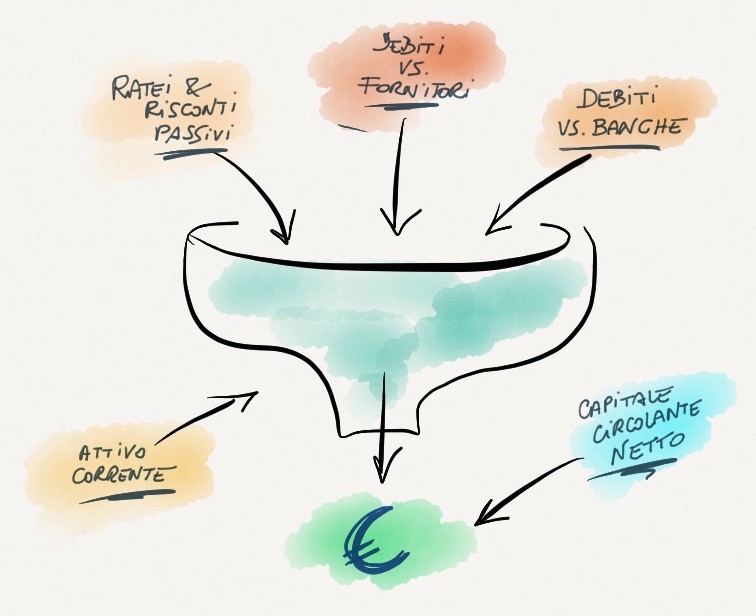

In questi giorni sto ragionando su un concetto non affatto semplice: il capitale circolante.

Non di per se complesso da calcolare e da comprendere, ma è assai difficile valutarne le motivazioni dei movimenti.

Il capitale circolante in breve può essere così descritto: “Il capitale circolante è la differenza tra le attività correnti e le passività correnti“. Guardiamolo ora da un altro punto di vista, come la somma tra i crediti a breve + le rimanenze – debiti verso i fornitori.

Importante per questa voce di bilancio è la sua variazione: se il capitale circolante aumenta allora ci sarà un uscita di liquidità, se per esempio aumentano i crediti verso i clienti e le rimanenze(poiché vogliamo espanderci in un nuovo mercato) allora noteremo un uscita di liquidità ed un investimento a tutti gli effetti. Nel caso contrario invece quando il capitale circolante diminuisce abbiamo del denaro gratuito, un flusso di cassa positivo. Diminuendo il crediti verso i clienti questi ultimi vengono incassati e diventano denaro utilizzabile.

A questo punto immaginiamo una società che ha il seguente capitale circolante:

Anno1

- Crediti verso clienti = 100

- Rimanenze = 20

- Debiti verso fornitori= 40

Anno2

- Crediti verso clienti= 80

- Rimanenze=10

- Debiti verso fornitori = 50

La liquidità creata in questa situazione è pari alla differenza delle voci tra anno 1 e anno 2= 40.

Quando troviamo crediti e rimanenze che si contraggono abbiamo un aumento di liquidità, quando i debiti verso fornitori crescono abbiamo ancora una volta un aumento di liquidità. Motivo per cui 100-80=20, 20-10=10 e da 40 a 50 la differenza è pari a 10. La somma di questi numeri ci da 40, la liquidità generata grazie all’attività caratteristica della società.

Come abbiamo potuto vedere si può creare liquidità se si è bravi a far girare il magazzino in una determinata maniera, ovviamente avere una variazione del capitale circolante negativa per troppo tempo è impossibile in quanto andrebbe ad intaccare un qualsiasi sviluppo di un’azienda. Ma in determinati periodi può essere una strategia per acquistare liquidità a tasso zero!

Studiando una società ho notato che durante l’anno prendevano debito per poi estinguerlo ad ogni quarto trimestre ( è successo per due anni consecutivi), non riuscivo a capirne il meccanismo. Dopo aver studiato la movimentazione del suo circolante è diventato tutto più chiaro. Avevano preso del debito ad inizio anno, finanziato nuove attività Capex ecc e poi avevano dimezzato le rimanenze e allungato il tempo dei pagamenti con i fornitori(aumento del debito verso fornitori) così da poter usare il debito a inizio anno e ripagarlo alla fine del quarto trimestre così da chiudere l’anno con un indebitamento con variazione pari a zero ma avendolo usato per 2-3 trimestri. Ho trovato geniale questa strategia e anche molto utile. Ma per sostenere un processo del genere si deve essere molto forti e soprattutto avere un debito basso o pari a zero.

Questa analisi mi ha comunque fatto comprendere che non si deve mai smettere di studiare e di verificare costantemente il proprio livello di conoscenza.

Lascia un commento